400-882-3186

免费通话

产品介绍

小微市场竞争日益激烈,针对小微客户“短、频、急”的贷款需求特点,帝隆科技开发的大数据风控系统,结合大数据规则决策引擎,充分整合产业链内外优势数据源,构建独立的大数据征信风控体系,自主灵活建立风控场景及产品风控模型,打造信贷智能化作业平台,为产业金融赋能加速。

产品优势

遵从国际FICO

风险策略设计体系

“规则模型”+“评分模型”+

“授信模型”+”决策模型”环

环相扣、智能作业

自由组合征信数据接口、规则指

标灵活自定义

深度集成业务系统,大数据规则

决策引擎与流程引擎高效协作、

自动化决策

适用对象

互联网金融平台、小贷公司、互联网小贷公司、消费金融公司、电商平台、O2O、支付公司、银行、证券、保险、保理、产业上市公司自主构建大数据征信体系。

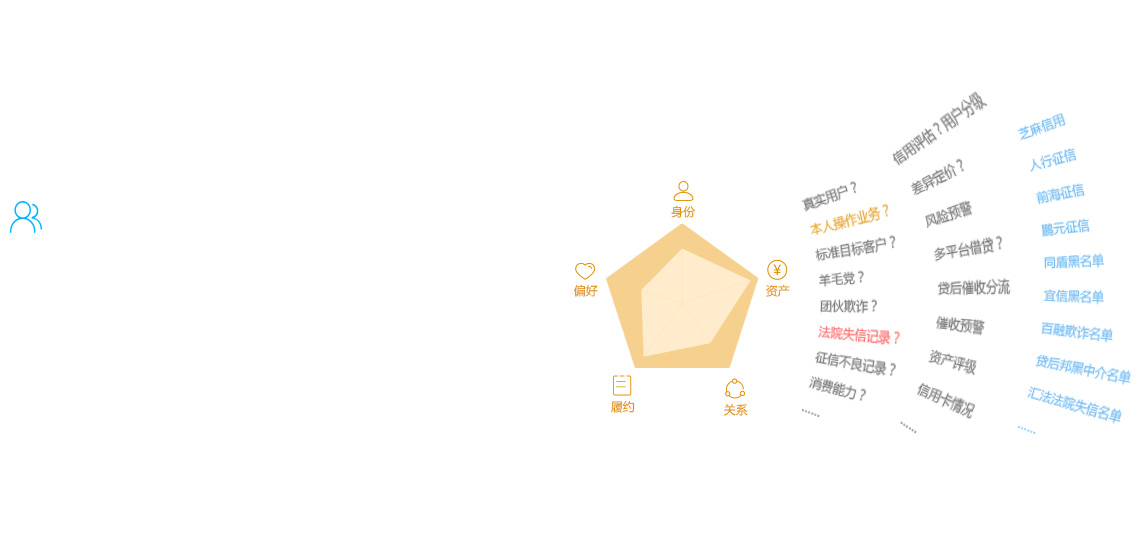

黑/白/普通用户名单库

深度挖掘个人及企业用户画像,支持名单批量导入,灵活管理账户角色。

模型中心

多对多定义不同金融场景产品模型,规则模型+评分模型+额度策略+决策模型,一体化运作,高效智能作业,规则指标自定义,模型训练优化自主灵活。

报告中心

自动化生成用户风控报告,以报告为维度综合反映用户风险命中情况、评分细则、风险区间、额度建议及综合决策建议,为业务端决策提供专业风控依据。

风险分析

深度挖掘模型运作过程中授信情况、用户信用评分分布情况、产品模型通过率、风险规则命中情况等,各维度反应用户群体特征,帮助营销团队更加精准识别客户,帮助风控人员精细化进行模型训练优化,帮助运营中心开拓更符合用户消费习惯的产品。

大数据规则引擎

帝隆风控系统基于大数据规则引擎进行研发,可支持海量数据并发计算,产品模型自主定义、自动化运转,支持互联网场景实时授信,实时输出风控结果。

数据合作伙伴